Il marchio è un elemento fondamentale per l'identità e il successo commerciale di un'azienda. Affinché…

EBITDA E PFN: FINI VALUTATIVI E NEGOZIALI

- PREMESSA

Il CNDCEC (Consiglio Nazionale dei Dottori Commercialisti e degli Esperti Contabili), riconoscendo la necessità e difficoltà di individuare dei misuratori di performance aziendale condivisibili, ha sentito l’esigenza di analizzare approfonditamente l’Ebitda e la Posizione Finanziaria Netta (PFN) che nella prassi negoziale delle operazioni di M&A costituiscono oggetto di dibattito.

L’utilizzo congiunto di questi due indicatori, infatti, permette il calcolo di uno dei più comuni indici di sostenibilità finanziaria il rapporto PFN/Ebitda, che risulta essere di fondamentale importanza per la misurazione del merito creditizio e l’attribuzione di un credit rating, l’analisi della performance finanziaria e la scrittura di clausole specifiche di disciplina finanziaria nei contratti di finanziamento (c.d. covenants).

Per tale motivo ha pubblicato in data 15 marzo un documento tecnico a riguardo.

- Nozione di Ebitda

L’ Ebitda, acronimo di Earnings before interests taxes, depreciation and amortization, (“Margine Operativo Lordo” in italiano) anche definito “indicatore alternativo di performance” è uno degli “indicatori finanziari” di cui all’art. 2428 del Codice civile per la redazione della relazione sulla gestione ed è largamente utilizzata come misuratore di performance economica e come elemento alla base della valutazione dell’azienda.

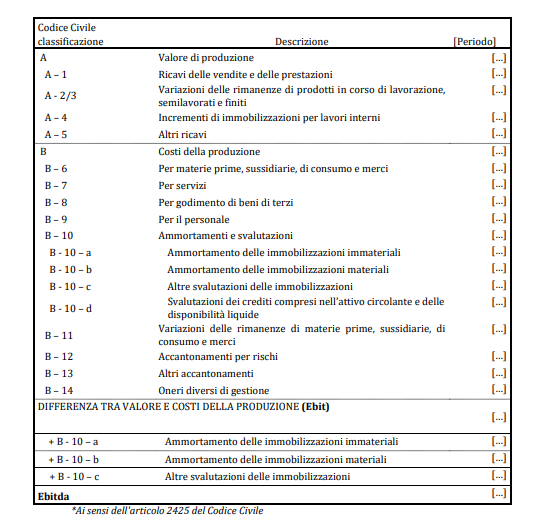

Per Ebitda è inteso il saldo tra il “valore della produzione” (sezione “A” del conto economico) e i costi della produzione (sezione “B” del conto economico) del bilancio della Società redatto ai sensi degli articoli 2423 e seguenti del Codice Civile e dei Principi Contabili, che corrisponde al reddito operativo (Ebit),escludendo dal calcolo del suddetto saldo le voci inserite nel bilancio della Società ai sensi dell’articolo 2425 del Codice Civile: ammortamenti e svalutazioni (voci B-10-a e B-10b e B-10-c).

Si ricorda che solo le svalutazioni delle immobilizzazioni vengono escluse dal calcolo dell’Ebitda, in quanto la svalutazione di una immobilizzazione riflette una perdita di valore economico del bene senza che a questa corrisponda una manifestazione monetaria.

Non sono invece da escludere:

- le svalutazioni di crediti (B-10-d), che rimangono all’interno dei costi della produzione, poiché corrispondono a mancate entrate di cassa, e di conseguenza hanno una natura simile ai costi monetari;

- le voci di accantonamenti per rischi (B-12) e altri accantonamenti (B-13) non vengono escluse nel calcolo dell’Ebitda in quanto aventi, sebbene in termini probabilistici, natura monetaria.

La tabella seguente mostra, a titolo esemplificativo, i calcoli rilevanti per il calcolo dell’Ebitda:

- Rettifiche all’Ebitda a fini negoziali

L’utilizzo del parametro Ebitda in contesti di operazioni straordinaria e quindi a fini negoziali, risponde a logiche e obiettivi diversi dalla semplice e classica misurazione della performance economica.

Questo comporta, l’inserimento di rettifiche volte a normalizzare l’Ebitda da componenti di costo o ricavo ritenute anomale.

Il CNDCEC ci ricorda quindi che “Ebitda normalizzato” si ottiene partendo dall’Ebitda così come sopra calcolato, a cui verranno aggiunte e/o sottratte eventuali rettifiche:

- + i costi di leasing finanziario (inclusi nella voce B8),

- ii) -/ + le rettifiche per le operazioni “non conformi al mercato” con le parti correlate, e iii) -/ + eventuali ricavi o costi inusuali e non ricorrenti.

- Nozione di PFN

Per Posizione finanziaria Netta (PFN) si intende la posizione debitoria al netto della cassa e delle disponibilità liquide equivalenti.

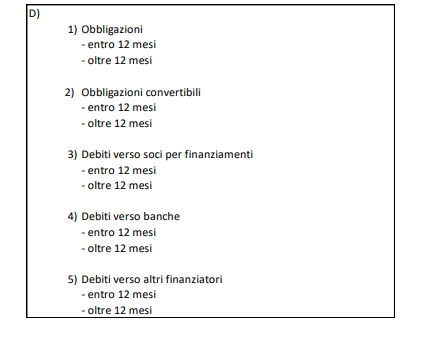

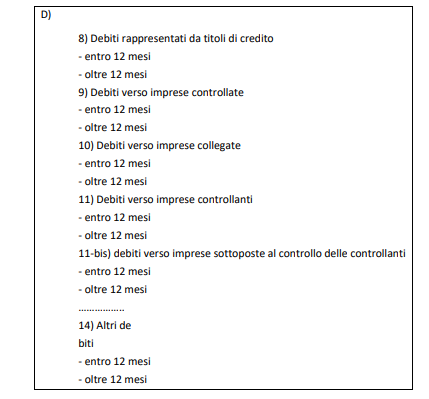

Secondo il CNDCEC, per individuare la Posizione Finanziaria Netta bisogna partire dalle voci rilevanti del bilancio civilistico, in particolare dalle poste del passivo dello Stato Patrimoniale per rilevare le passività finanziarie, ossia passività che generano interessi passivi (“interest bearing debt”).

Di seguito sono riportate le passività che rientrano in PFN, così come indicate dalla notazione del bilancio civilistico:

Le voci di bilancio sopra riportate individuano passività che per loro natura mostrano una natura finanziaria, e pertanto ragionevolmente sono produttive di interessi passivi.

Va poi verificato se tra le ulteriori voci del passivo possono essercene alcune con una natura finanziaria. Queste vanno individuate principalmente tra le seguenti:

Si riporta di seguito il calcolo della PFN:

Debiti finanziari (“interest bearing debt”) + Debiti assimilabili ai debiti finanziari (“debt like items”) + TFR e TFM – Cassa e disponibilità liquide (“cash”) – Attività assimilabili alla cassa (“cash equivalents”) = Posizione finanziaria netta.

DEFINIZIONE SECONDO IFRS (International Financial Reporting Standars)

La definizione di PFN secondo gli IFRS fa’ specifico riferimento all’applicazione del principio contabile IFRS 16 che prevede, una diversa contabilizzazione dei contratti di leasing e degli affitti passivi.

Infatti, secondo il bilancio civilistico, non esiste una rilevanza dei contratti di leasing e degli affitti passivi in termini di debito aziendale, poiché entrambe queste voci fanno riferimento a beni di proprietà di terzi, estranei al perimetro dello stato patrimoniale. L’unica rilevanza è quella dei costi ad essi relativi, sotto la voce “godimento di beni di terzi”, che di norma viene inserita tra i costi della produzione in conto economico.

L’impostazione del principio IFRS 16 prevede invece la prevalenza della “sostanza” sulla “forma” nella classificazione della posta e quindi richiede che sia data evidenza di un debito de-facto per effetto dell’esistenza di un contratto di lungo termine che impegna l’azienda al pagamento di canoni periodici.

L’applicazione di tale principio richiede di scorporare la voce di costo per godimento di terzi e di scomporla in due componenti distinte, una relativa alla quota di ammortamento equivalente sul valore del bene locato e la seconda equivalente alla quota di interessi implicita nel contratto di leasing/locazione.

DEFINIZIONE SECONDO ESMA (European Securities and Markets Authority)

La principale interpretazione dell’ESMA, invece, è riscontrabile nella classificazione delle poste della posizione debitoria di quei debiti che non producono interessi, e quindi aventi natura corrente, ma che mostrino però delle componenti chiare di natura finanziaria, come ad esempio i debiti verso i fornitori presenti nel bilancio aziendale da oltre 12 mesi. Queste voci vengono indicate dall’ESMA con il termine “non current trade and other payables”. Tra queste voci rientrano anche tutti i prestiti infruttiferi ad esempio un finanziamento infragruppo, un finanziamento da parte dei soci, o infruttifero.

Al fine di una più chiara e più completa visione, riportiamo di seguito lo schema adottato da ESMA per il calcolo della PFN.

Si deve, infine, rilevare che lo schema ESMA non include, come indicato da una parte della prassi, le poste finanziarie attive a medio lungo termine.

- Rettifiche alla PFN a fini negoziali

Come per l’Ebitda, anche per la PFN possono essere presenti delle variazioni di calcolo che sono applicate nella prassi professionale in contesti negoziali all’interno di operazioni straordinarie.

Di seguito riportiamo gli aggiustamenti più ricorrenti che vengono adottati per il calcolo della PFN nell’ambito di operazioni di M&A:

- debiti correnti scaduti

- pagamenti non ancora effettuati di dividendi già deliberati

- debiti infragruppo infruttiferi

- crediti e debiti fiscali dell’esercizio in corso

- mancate svalutazioni di magazzino o svalutazioni di crediti

- merci in viaggio

- passività originate da derivati finanziari valutate a valori di mercato (“mark-to-market”)

- debiti nei confronti di fornitori a fronte di spese per investimenti (“capex”)

- bonus/incentivi al management e ai dipendenti già deliberati ma non ancora pagati

Il CNDCEC pubblica poi degli esempi che permettono di capire meglio come calcolare le due grandezze, oltre ad una serie di indicatori alternativi presenti in appendice.

💼 Non accontentarti: rimani aggiornato e seguito come una grande impresa con il supporto professionale di #CapitalAdvisory

Scopri tutti i nostri servizi su www.capitaladvisory.net

✉️ Scrivi via mail a segreteria@capitaladvisory.net oppure chiamaci al numero +39 06 8088554.